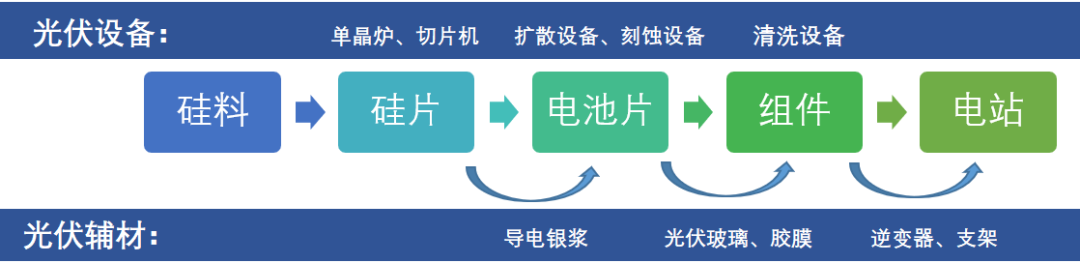

با نزدیک شدن به پایان «فصل گزارش سالانه» در 30 آوریل، شرکتهای A-share با اکراه یا با اکراه گزارشهای سالانه 2021 را ارائه کردند.برای صنعت فتوولتائیک، سال 2021 کافی است تا در تاریخ فتوولتائیک ها ثبت شود، زیرا رقابت ها در زنجیره صنعت از سال 2021 وارد مرحله سفید گرم شد. به طور کلی، زنجیره صنعت PV از بخش های اصلی مانند سیلیکون، سیلیکون تشکیل شده است. ویفرها، سلول ها و ماژول ها، و بخش های ثانویه مانند مواد کمکی PV و تجهیزات PV.

«برابری شبکه» برای تولید برق فتوولتائیک که برای بیش از ده سال در نیروگاههای فتوولتائیک پایانه دنبال میشد، محقق شد، که به نوبه خود الزامات سختگیرانهتری را برای هزینه زنجیره صنعت فتوولتائیک مطرح میکند.

در بخش سیلیکونی زنجیره صنعت بالادست، تقاضای زیادی برای انرژی سبز به دلیل کربن خنثی وجود دارد، که باعث میشود قیمت سیلیکونی که با کمترین سرعت گسترش مییابد به شدت افزایش یابد و در نتیجه تأثیر زیادی بر توزیع سود اصلی زنجیره صنعت داشته باشد. .

در بخش ویفر سیلیکونی، نیروی جدیدی از ویفرهای سیلیکونی مانند اتوماسیون شانگجی، تولیدکنندگان ویفر سیلیکونی سنتی را به چالش می کشد.در بخش سلولی، سلول های نوع N شروع به جایگزینی سلول های نوع P می کنند.

همه این رویدادهای درهم تنیده ممکن است سرمایه گذاران را دچار سردرگمی کند.اما در پایان گزارشهای سالانه، میتوانیم نگاهی اجمالی به سود و زیان هر شرکت PV از طریق دادههای مالی داشته باشیم.

این پست نتایج سالانه دهها شرکت PV را بررسی میکند و دادههای مالی اصلی را به بخشهای مختلف زنجیره صنعت تجزیه میکند تا به دو سوال زیر پاسخ دهد:

1. کدام بخش های زنجیره صنعت PV در سال 2021 سود داشتند؟

2. سود زنجیره صنعت PV در آینده چگونه توزیع می شود؟کدام بخش ها برای چیدمان مناسب هستند؟

سود بزرگ سیلیکون باعث توسعه ویفرهای سیلیکونی می شود، اما سلول ها تجارت کندی را تجربه کردند

در بخشهای اصلی زنجیره صنعت PV، شرکتهای PV فهرستشده را با افشای اطلاعات مالی واضح برای بخشهای تجاری سیلیکون - ویفر - سلول - ماژول انتخاب کردهایم و درآمد و حاشیه ناخالص وزنی بخشهای مختلف تجاری هر شرکت را مقایسه کردهایم. ، به طوری که به وضوح تغییرات سودآوری هر بخش از زنجیره صنعت PV را منعکس کند.

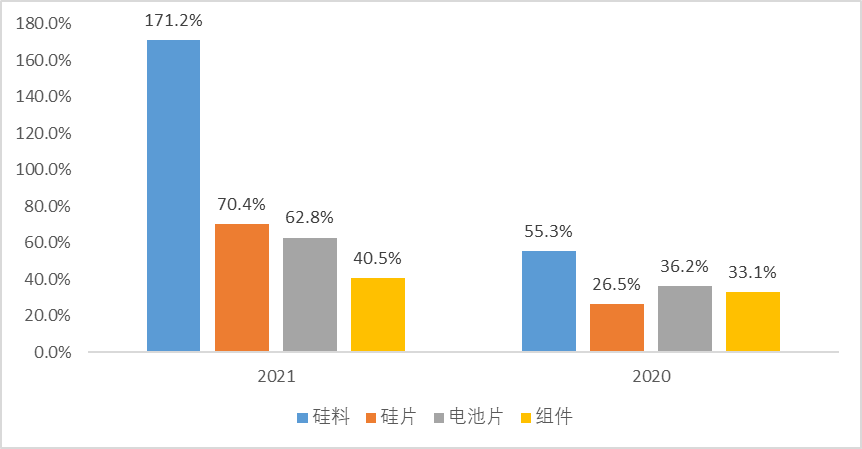

نرخ رشد درآمد بخشهای اصلی زنجیره صنعت PV بالاتر از نرخ رشد صنعت است.طبق دادههای CPIA، ظرفیت نصبشده جدید PV جهانی در سال 2021 حدود 170 گیگاوات بود که نسبت به سال قبل 23 درصد افزایش داشت، در حالی که نرخ رشد درآمد سیلیکون/ویفر/سلول/ماژول 171.2%/70.4%/62.8% بود. /40.5 درصد به ترتیب در حالت کاهشی.

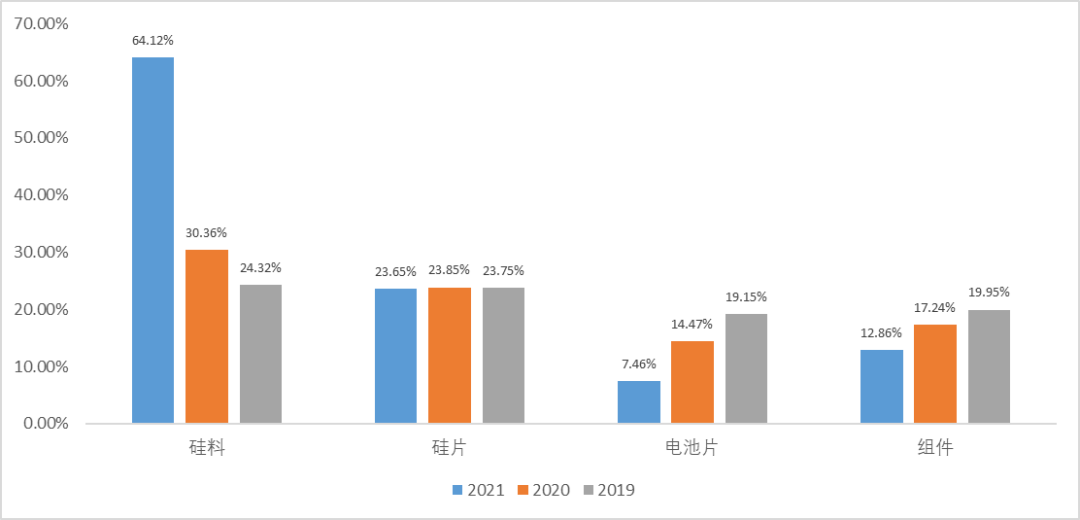

از منظر حاشیه ناخالص، متوسط قیمت فروش سیلیکون از 78900/تن در سال 2020 به 193000/تن در سال 2021 افزایش یافت. با بهره مندی از افزایش قابل توجه قیمت، حاشیه ناخالص سیلیکون از 30.36 درصد در سال 2012 به 6 درصد در سال 2012 به طور قابل توجهی افزایش یافت. 2021.

بخش ویفر انعطاف پذیری بالایی از خود نشان داده است، با وجود افزایش شدید هزینه های سیلیکون، حاشیه سود ناخالص در حدود 24 درصد در سه سال گذشته باقی مانده است.دو دلیل اصلی برای حاشیه ناخالص پایدار بخش ویفر وجود دارد: اول، ویفر در موقعیت نسبتا قوی در زنجیره صنعت قرار دارد و قدرت چانه زنی قوی نسبت به تولیدکنندگان سلول پایین دستی دارد که می تواند بیشتر فشار هزینه را تغییر دهد.دوم، Zhonghuan Semiconductor، یکی از بخشهای خروجی مهم تولیدکنندگان ویفرهای سیلیکونی، پس از اتمام اصلاحات هیبریدی و ارتقاء ۲۱۰ ویفر سیلیکونی، سودآوری خود را به طور قابلتوجهی بهبود بخشیده است، بنابراین نقش تثبیتکنندهای در حاشیه ناخالص این بخش ایفا میکند.

سلول و ماژول قربانی واقعی موج فعلی افزایش قیمت سیلیکون هستند.حاشیه ناخالص سلول از 14.47 درصد به 7.46 درصد کاهش یافت در حالی که حاشیه ناخالص ماژول از 17.24 درصد به 12.86 درصد کاهش یافت.

دلیل عملکرد بهتر حاشیه ناخالص بخش ماژول نسبت به بخش سلولی این است که شرکتهای ماژول اصلی همگی شرکتهای یکپارچه هستند و هیچ واسطهای برای کسب مابهالتفاوت ندارند، بنابراین در برابر فشار مقاومت بیشتری دارند.Aikosolar، Tongwei و سایر شرکتهای سلولی نیاز به خرید ویفرهای سیلیکونی از شرکتهای دیگر دارند، بنابراین حاشیه سود آنها آشکارا فشرده میشود.

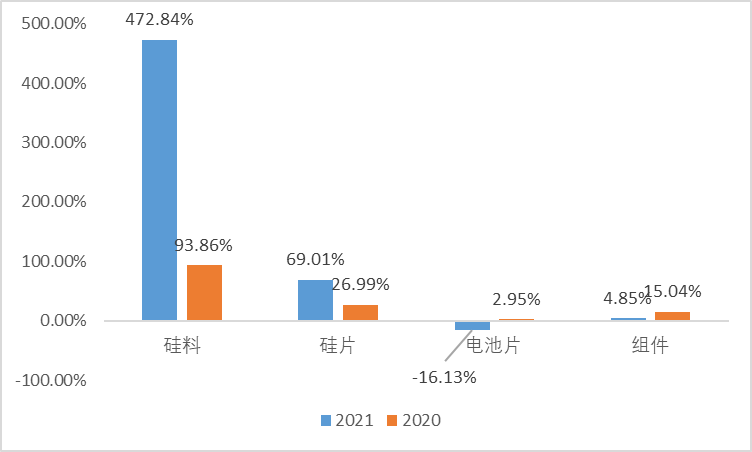

در نهایت، از تغییرات سود ناخالص (درآمد عملیاتی * حاشیه ناخالص)، شکاف سرنوشت بین بخشهای مختلف زنجیره صنعت فتوولتائیک آشکارتر است.

در سال 2021،سود ناخالص بخش سیلیکون تا 472 درصد رشد کرد در حالی که سود ناخالص بخش سلولی 16.13 درصد کاهش یافت.

علاوه بر این، می بینیم که اگرچه حاشیه ناخالص بخش ویفر تغییر نکرده است، سود ناخالص نزدیک به 70٪ افزایش یافته است.در واقع، اگر از منظر سود به آن نگاه کنیم، ویفرهای سیلیکونی در واقع از موج افزایش قیمت سیلیکون سود می برند.

حاشیه مواد کمکی فتوولتائیک آسیب دیده است، اما فروشندگان تجهیزات همچنان قوی هستند

ما همین روش را در مواد و تجهیزات کمکی زنجیره صنعت فتوولتائیک اتخاذ کردیم.در شرکتهای فتوولتائیک فهرست شده، پیشنهادهای مربوطه را انتخاب کردیم و وضعیت سود بخشهای مربوطه را تجزیه و تحلیل کردیم.

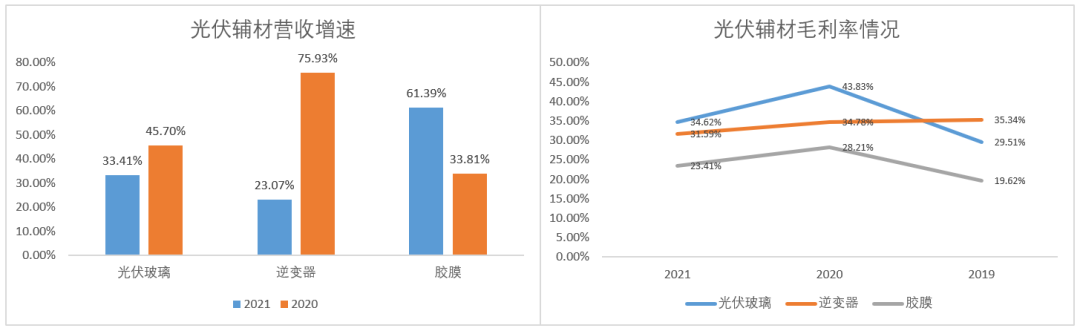

هر شرکت شاهد کاهش در حاشیه ناخالص بخش مواد کمکی فتوولتائیک بود، اما همه می توانند به سودآوری دست یابند.به طور کلی، شیشه های PV و اینورترها از افزایش درآمد بدون افزایش سود بیشترین آسیب را متحمل شدند، در حالی که نرخ رشد سود فیلم PV نسبتا عالی تر بود.

داده های مالی هر فروشنده تجهیزات در بخش تجهیزات PV بسیار پایدار است.از نظر حاشیه ناخالص، حاشیه ناخالص وزنی هر فروشنده تجهیزات از 33.98 درصد در سال 2020 به 34.54 درصد در سال 2021 افزایش یافته است که تقریباً تحت تأثیر اختلافات مختلف در بخش اصلی PV قرار نگرفته است.از نظر درآمد، درآمد عملیاتی کلی هشت فروشنده تجهیزات به طور کلی نیز 40 درصد افزایش یافته است.

عملکرد کلی زنجیره صنعت PV در نزدیکی بالادست سودآوری بخش سیلیکون و ویفر در سال 2021 نسبتاً خوب است، در حالی که بخش سلولی و ماژول پایین دستی تابع الزامات هزینه دقیق نیروگاه است، بنابراین سودآوری کاهش می یابد.

مواد کمکی فتوولتائیک مانند اینورترها، فیلمهای فتوولتائیک و شیشههای فتوولتائیک برای مشتریان زنجیرهای پایین دستی صنعت هدف قرار میگیرند، بنابراین سودآوری در سال 2021 به درجات متفاوتی تحتتاثیر قرار گرفت.

چه تغییراتی در صنعت PV در آینده رخ خواهد داد؟

افزایش سرسام آور قیمت سیلیکون دلیل اصلی تغییر در الگوی توزیع سود زنجیره صنعت PV در سال 2021 است. بنابراین، چه زمانی قیمت سیلیکون در آینده کاهش می یابد و چه تغییراتی در زنجیره صنعت PV پس از کاهش رخ خواهد داد، کانون توجه قرار گرفته است. توجه سرمایه گذاران

1. قضاوت قیمت سیلیکون: میانگین قیمت در سال 2022 بالا باقی می ماند و در سال 2023 شروع به سقوط می کند.

بر اساس داده های ZJSC، ظرفیت موثر جهانی سیلیکون در سال 2022 حدود 840000 تن است که حدود 50 درصد رشد سالانه است و می تواند حدود 294 گیگاوات تقاضای ویفر سیلیکونی را پشتیبانی کند.اگر نسبت تخصیص ظرفیت 1.2 را در نظر بگیریم، ظرفیت سیلیکونی موثر 840000 تن در سال 2022 می تواند حدود 245 گیگاوات ظرفیت PV نصب شده را برآورده کند.

2. انتظار می رود که بخش ویفر سیلیکونی جنگ قیمت را در سال 2023-2024 آغاز کند.

همانطور که از بررسی قبلی سال 2021 می دانیم، شرکت های ویفر سیلیکونی اساسا از این موج افزایش قیمت سیلیکون سود می برند.هنگامی که قیمت سیلیکون در آینده کاهش می یابد، شرکت های ویفر به دلیل فشار همتایان و بخش های پایین دستی به ناچار قیمت ویفر خود را کاهش می دهند و حتی اگر حاشیه ناخالص ثابت بماند یا افزایش یابد، سود ناخالص به ازای هر گیگاوات کاهش می یابد.

3. سلول ها و ماژول ها از معضل در سال 2023 باز خواهند گشت.

به عنوان بزرگترین "قربانی" موج فعلی افزایش قیمت سیلیکون، شرکت های سلول و ماژول بی سر و صدا هزینه کل فشار زنجیره صنعت را متحمل شدند، بدون شک اکثر آنها امیدوارند که قیمت سیلیکون به شدت کاهش یابد.

وضعیت کلی زنجیره صنعت PV در سال 2022 مشابه سال 2021 خواهد بود و زمانی که ظرفیت سیلیکون به طور کامل در سال 2023 آزاد شود، بخش سیلیکون و ویفر به احتمال زیاد جنگ قیمت را تجربه خواهند کرد، در حالی که سودآوری ماژول پایین دست و سلول بخش ها شروع به بلند شدن خواهند کرد.بنابراین، شرکتهای سلول، ماژول و یکپارچهسازی در زنجیره صنعت PV فعلی ارزش توجه بیشتری خواهند داشت.

زمان ارسال: ژوئن-10-2022